Volatilité, Retracement et une leçon d’il y a 94 ans

14 août 2024

Le SP500 a touché son top le 16 juillet à 5667. La volatilité (VIX) valait alors 13.1%.

La correction qui a suivi a emmené l’indice jusqu’à 5119, le 5 août, avant de remonter clôturer à 5186.

Dans cette journée du 5 août, le VIX, lui, a passé les 65.

Dans les dix dernières années, 3 précédents de cette ampleur :

– le lundi 24 août 2015 où le SP500 avait connu un « flash crash » perdant 5% quelques minutes après l’ouverture. Ce matin-là, ce n’était pas le Nikkei, mais le Shanghai Index qui avait perdu 8.5%.

– le 06 février 2018, « Volmageddon », qui vu l’explosion de la bulle de stratégies qui vendaient la volatilité – certains produits perdirent 90% dans la journée.

– le 04 mars 2020, début de la pandémie.

Ces évènements ont des origines différentes et les évolutions des marchés après ces évènements ont été différentes.

Une caractéristique commune cependant : post-crash, d’une part on a vu plus bas à chaque fois, d’autre part il a fallu un certain temps pour revoir des indices significativement plus hauts.

En 2015 cela prit un an, il a fallu voir -14% en février 2016 pour commencer à remonter.

En 2018 le plus bas était le 26 décembre à -18% et il faudra attendre plus d’un an (avril 2019) pour redépasser le plus haut.

En 2020 on est passé par nettement plus bas très vite, touchant -25% depuis le pic quinze jours plus tard et il faudra attendre le mois de novembre – et dans un contexte d’injection de liquidités particulier – pour voir plus haut.

Une tentative de théorie – ça vaut ce que ça vaut – c’est que la réaction immédiate c’est :

« Cette journée de crise n’était qu’un accident, rien n’a changé », mais qu’en même temps une journée comme cela amène un changement : le retour de la peur. Celle-ci s’insinue doucement dans les réflexions des opérateurs, qui, oui, participent mais prennent leurs profits un peu plus vite – donc pas de plus hauts – et finalement commencent à se protéger.

Tout cela pour vous dire que j’ai une confiance bien modérée dans le rebond du SP500 depuis quelques jours.

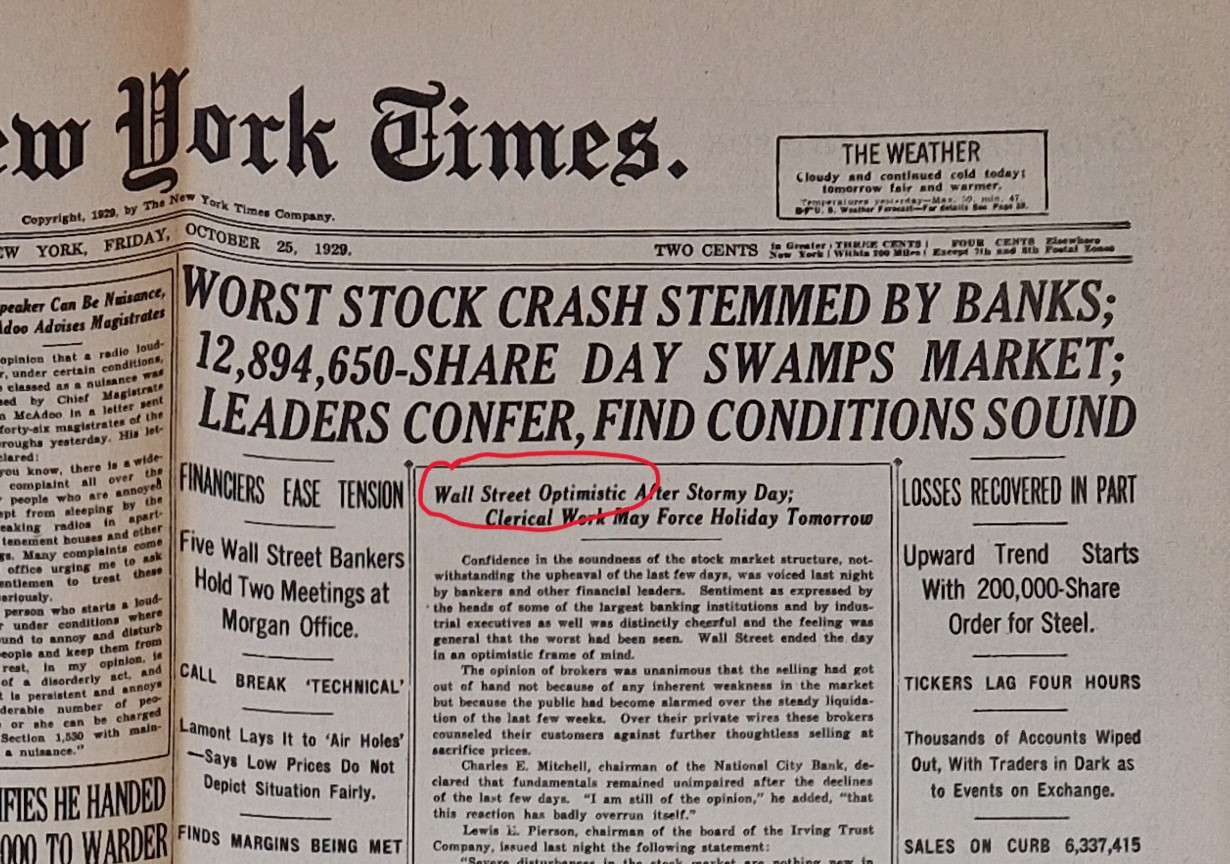

La structure des marchés d’aujourd’hui est, comme ça a toujours été le cas, différente de celle d’hier. Mais la nature humaine elle n’évolue pas beaucoup. J’ai retrouvé l’article ci-dessous chez un bouquiniste ce week-end. Il est du New York Times et il date du 1er octobre 1929, trois semaines avant l’effondrement. Il pourrait avoir été écrit hier.

NEW YORK TIMES, October 1st, 1929

« Trois positions différentes semblent être adoptées vis-à-vis de l’avenir financier.

Selon la première, nous avons maintenant découvert sans aucun doute l’existence d’une nouvelle ère financière et industrielle, où les règles anciennes sont totalement abrogées et où l’expérience passée n’a à offrir aucune leçon digne de considération.

Selon la seconde, la tendance récente des affaires dans l’industrie et sur les marchés spéculatifs ne peut durer ; le renversement, quand il se produira, pourrait être sévère et d’une violence comparable à celle du mouvement ascendant interrompu, mais personne ne peut fixer le moment et les conditions de ce changement.

Selon la troisième position, celle qu’adopte probablement la majorité des membres de la communauté financière, les jugements raisonnés ont été si souvent démentis ces trois dernières années qu’il vaut mieux cesser d’en émettre dans l’immédiat et que, quelles que soient les convictions profondes qu’on partage, il est préférable de suivre le courant, tout en scrutant minutieusement l’horizon lointain. »

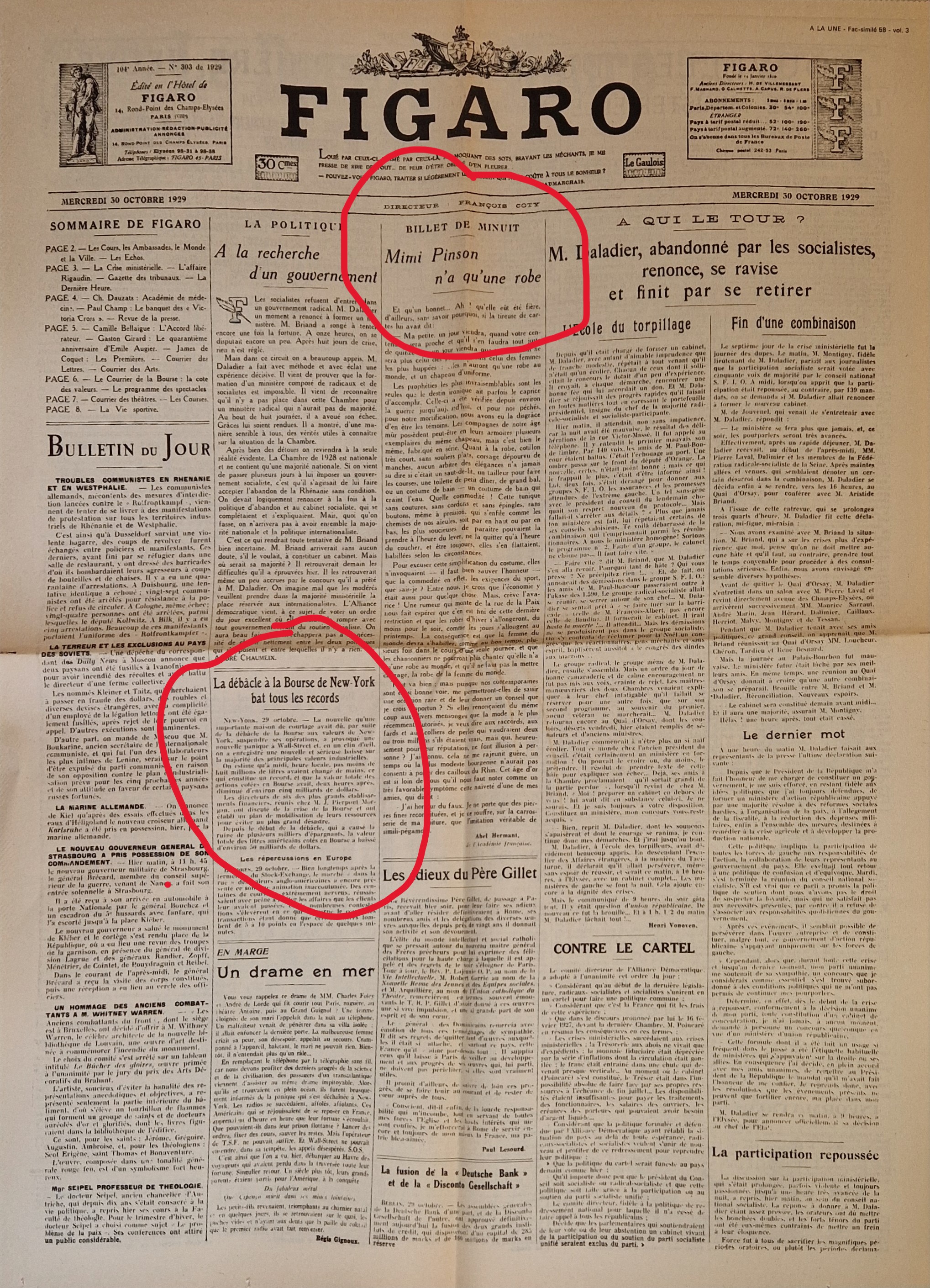

La une du Figaro le lendemain du crash – l’article fait un tiers de celui sur la robe de Mimi Pinson…

Focus marchés et portefeuille

Positionnement marchés

Réduction de l’exposition action : les fondamentaux de ces marchés c’est qu’ils ne pardonnent pas. Il faut donc un degré de certitude supplémentaire pour garder ses expositions. Nous avons donc préféré sortir Lululemon, Nike, Five Below et Tidewater. Et réduire Ouster avant sa publication hier soir – résultats corrects mais le stock fait -17% malgré cela : comme je vous le disais, des marchés où c’est la peur qui prend le dessus.

Notre exposition brute action est à 18% et la nette à 16%.

Portefeuille

Sur la semaine du 2 au 9 août, Monocle perd 0.3%, le CAC gagne 0.2% et le S&P 500 est flat.

La publication de Duolingo était de bonne facture, avec des chiffres de croissance soutenue (40% de hausse des ventes) et un nombre d’utilisateurs mensuels qui dépassent dorénavant les 100 millions. Le stock gagne une vingtaine de pourcents depuis la publication et nous rapporte plus de 30bps.

Les principaux détracteurs de cette semaine, entre 10 et 15 bps, ont été Ouster, Five Below, et Aurora Innovation – sans nouvelle spécifique sur ces titres.

Training AI de la semaine

Deux énigmes au choix en fonction de votre performance de l’année – vu la nôtre nous prendrons la première :

« Chez Dédé, le menu plat du jour + demi vaut €25.0 euros et le plat du jour vaut €20.0 euros de plus que la boisson. Combien vaut le demi ? »

ou

« Chez Caviar Party, le menu caviar + vodka vaut €110.0 euros et le caviar vaut €100.0 euros de plus que la vodka. Combien vaut la vodka ? »

Bonne semaine,

Charles

Avertissement

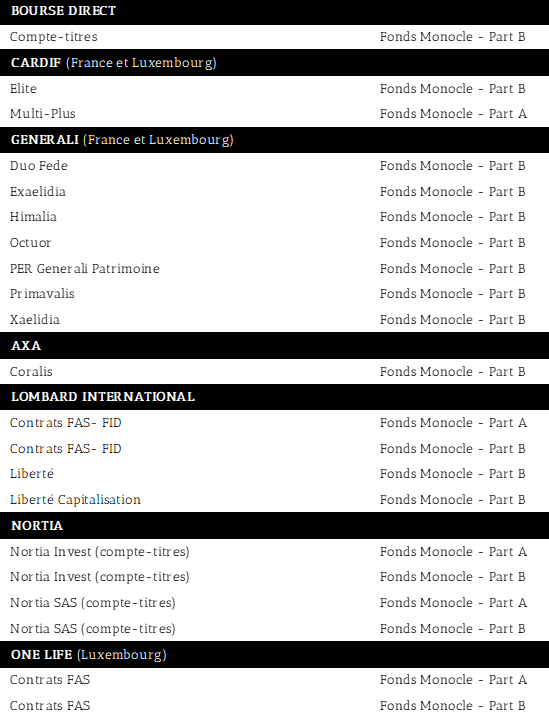

Cette présentation est un document à caractère promotionnel. Le contenu de ce document est communiqué par et est la propriété de Monocle Asset Management. Monocle Asset Management est une société de gestion de portefeuille agréée par l’Autorité des Marchés Financiers sous le numéro GP-20000040 et enregistrée auprès de l’ORIAS en qualité de courtier d’assurance sous le numéro 10058146. Aucune information contenue dans ce document ne saurait être interprétée comme possédant une quelconque valeur contractuelle. Ce document est produit à titre purement indicatif. Les perspectives mentionnées sont susceptibles d’évolution et ne constituent pas un engagement ou une garantie. L’accès aux produits et services présentés ici peut faire l’objet de restrictions à l’égard de certaines personnes ou de certains pays. Le traitement fiscal dépend de la situation de chacun. Le fonds mentionné dans le document (Monocle Fund SICAV) est autorisé à la commercialisation en France et éventuellement dans d’autres pays où la loi l’autorise. Préalablement à tout investissement, il convient de vérifier si l’investisseur est légalement autorisé à souscrire dans le fonds. Les risques, les frais et la durée de placement recommandée des OPC présentés sont décrits dans les DICI (documents d’information clé pour l’investisseur)/KIDD (key investor information documents) et les prospectus, disponibles gratuitement auprès de Monocle Asset Management et sur le site internet. Le DICI doit être obligatoirement remis aux souscripteurs préalablement à la souscription. Les performances passées ne sont pas un indicateur fiable des performances futures. Monocle Asset Management ne saurait être tenue responsable de toute décision prise ou non sur la base d’une information contenue dans ce document, ni de l’utilisation qui pourrait en être faite par un tiers. L’investisseur peut perdre tout ou partie du montant de capital investi, les OPC n’étant pas garantis en capital.

Pour vous désabonner ou pour toute demande d’information, vous pouvez nous écrire à monocle@monocle.lu