« Ex Darling »

18 décembre 2024

A l’été 2021 on regardait l’action Moderna, un des deux players sur le vaccin COVID, qui était au-dessus de $400. Cela correspondait à une valorisation de $160 milliards, pour une société qui, certes affichait des profits records grâce au vaccin COVID – on finirait l’année à $12.2Mds de résultat net – mais il était raisonnable de penser que ça n’allait pas durer. Il y a une expression en anglais qui est «I would rather not touch it with a ten foot pole » qu’on pourrait traduire en français par « à ne pas toucher, même avec la perche de Renaud Lavillenie* ».

Ceux qui étaient d’un autre avis – peut être emmenés par l’analyste de Barclays qui visait un audacieux $463 comme objectif – ont souffert car après ce fut la piste de bobsleigh.

Maintenant il arrive un niveau où ça devient aussi idiot que tout en haut, mais dans l’autre sens. En sommes-nous là aujourd’hui ?

L’action Moderna vaut $41.8, soit une capitalisation boursière de $16.1Mds. Là-dedans on retire les $9.1Mds de cash présents au bilan. Il nous reste donc une valeur d’entreprise de $7.0. Donc vous achetez pour sept milliards d’une part la société qui est un des acteurs du marché du vaccin COVID et d’autre part le pipeline. Un chiffre sur ce pipeline : le budget de recherche cumulé de Moderna sur cinq ans tourne autour de $15 Mds. Ça commence à sentir bon.

Cela dit, j’ai déjà péché par excès de confiance sur des dossiers similaires – pas besoin de regarder plus loin que Galapagos dans le portefeuille. Une différence ici : le patron de Moderna c’est Stéphane Bancel. Il est à Paul Stoffels, le patron de Galapagos, ce que Mick Jagger est à Dick Rivers. Donc il communique à tour de bras. Cela s’explique d’une part par le fait que Moderna est une boîte américaine et aux US, si vous voulez attirer des talents, il faut que votre cours de bourse monte. C’est nettement moins vrai en Europe.

D’autre part Bancel n’est pas médecin. Sa formation c’est Centrale/Harvard, il comprend donc bien le jeu auquel il joue. D’ailleurs au board de Moderna on trouve David Rubinstein, le co-fondateur de Carlyle, pas vraiment connu pour être un enfant de cœur.

Que faisait Stéphane Bancel quand son cours de bourse était à $400 ? Il vendait à tour de bras des actions Moderna. J’ai fait un calcul de coin de table, mais il a vendu pour environ un milliard de dollars d’actions. Il a donc mis un peu de côté comme dirait l’autre. Mais depuis que le cours est passé sous les $120, en juin 2023, il ne vend plus. Et il lui reste 8% du capital donc c’est significatif.

Je savais que Stéphane Bancel, le patron de Moderna, n’était pas médecin. Mais quand je l’ai entendu expliquer en 75 secondes que le taux de mortalité avant 5 ans étant de 50% il y a deux cents ans je me suis dit que la machine tournait quand même assez vite chez lui.

Où est-ce que tout ça nous mène du coup ? On a un groupe avec une technologie de pointe, des milliards de cash déjà investis, des milliards de cash encore à investir, un pipeline de produits bien fourni (10 validations attendues dans les 3 prochaines années) et un CEO qui a bien compris que son rôle n’était pas de traîner dans un laboratoire en blouse blanche – surtout quand on a plus de la moitié de son patrimoine en actions.

Le titre a perdu 60% cette année, on est bien loin de la darling de 2021. A 42$ par action, on est au plus bas depuis début 2020. On en a mis 4% dans Monocle.

La trêve des confiseurs arrive à grands pas et avec elle une pause dans l’envoi du Billet. Je vous donne rendez-vous début janvier pour refaire le plein d’histoires.

Passez de très bonnes fêtes de fin d’année,

Charles

* Renaud Lavillenie, champion olympique à la perche en 2012 avec 6m16. Ceux qui me connaissent ricanent en lisant cela car ils savent que je ne connais à peu près rien en sport et ils ont raison, j’en étais resté à Serguei Bubka (6m14 en 1994). Mais comme pour le reste du Billet, j’ai creusé le sujet !

Focus marchés et portefeuille

Du 6 au 13 décembre, Monocle perd 1.96% contre -0.2% pour le CAC 40 et -0.6% pour le S&P 500.

Les lignes qui nous avaient portés la semaine dernière nous ont tirés vers le bas cette fois. Aurora et Ginkgo ont rendu une partie de leurs gains précédents et nous coûtent une vingtaine de bps chacune cette fois. Ouster et Moderna ont été dans une situation similaire et nous coûtent respectivement 30 et 25bps.

Le plus gros détracteur reste notre ligne de taux long US. On est revenu vers les 4.6% sur le 30 ans US – le niveau de fin novembre – après avoir chuté à 4.3% il y a une dizaine de jours. Impact de 50bps pour nous. On en garde 13%.

Côté mouvement, on a réduit notre exposition sur Kering de moitié (à 2.5%) cette semaine. Les nouvelles en provenance de Chine ne sont pas extra, avec une hausse de l’épargne et une baisse de la consommation. On a également eu des échos négatifs sur la qualité de certains produits chez YSL, pas vraiment annonciateur d’une collection qui se vend bien…

Bonne semaine,

Charles

Avertissement

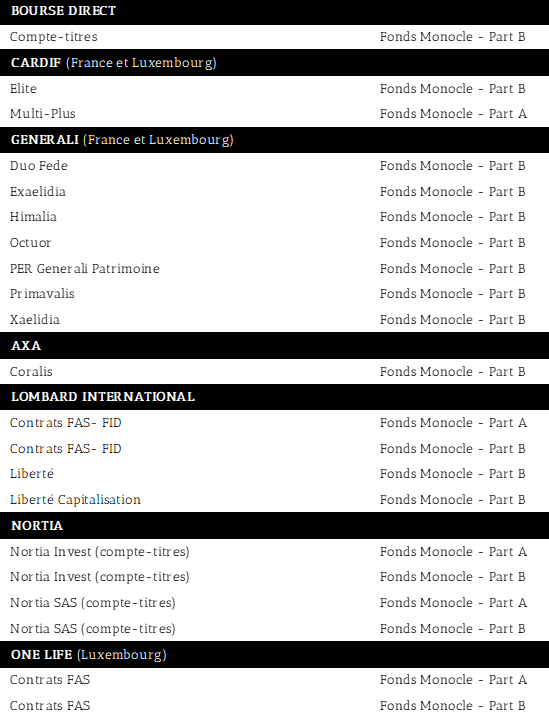

Cette présentation est un document à caractère promotionnel. Le contenu de ce document est communiqué par et est la propriété de Monocle Asset Management. Monocle Asset Management est une société de gestion de portefeuille agréée par l’Autorité des Marchés Financiers sous le numéro GP-20000040 et enregistrée auprès de l’ORIAS en qualité de courtier d’assurance sous le numéro 10058146. Aucune information contenue dans ce document ne saurait être interprétée comme possédant une quelconque valeur contractuelle. Ce document est produit à titre purement indicatif. Les perspectives mentionnées sont susceptibles d’évolution et ne constituent pas un engagement ou une garantie. L’accès aux produits et services présentés ici peut faire l’objet de restrictions à l’égard de certaines personnes ou de certains pays. Le traitement fiscal dépend de la situation de chacun. Le fonds mentionné dans le document (Monocle Fund SICAV) est autorisé à la commercialisation en France et éventuellement dans d’autres pays où la loi l’autorise. Préalablement à tout investissement, il convient de vérifier si l’investisseur est légalement autorisé à souscrire dans le fonds. Les risques, les frais et la durée de placement recommandée des OPC présentés sont décrits dans les DICI (documents d’information clé pour l’investisseur)/KIDD (key investor information documents) et les prospectus, disponibles gratuitement auprès de Monocle Asset Management et sur le site internet. Le DICI doit être obligatoirement remis aux souscripteurs préalablement à la souscription. Les performances passées ne sont pas un indicateur fiable des performances futures. Monocle Asset Management ne saurait être tenue responsable de toute décision prise ou non sur la base d’une information contenue dans ce document, ni de l’utilisation qui pourrait en être faite par un tiers. L’investisseur peut perdre tout ou partie du montant de capital investi, les OPC n’étant pas garantis en capital.

Pour vous désabonner ou pour toute demande d’information, vous pouvez nous écrire à monocle@monocle.lu