« Known knowns »

10 janvier 2024

Interrogé en février 2002 sur les connexions entre Saddam Hussein et les organisations terroristes, Donald Rumsfeld avait répondu :

“There are known knowns, things we know that we know; and there are known unknowns, things that we know we don’t know. But there are also unknown unknowns, things we do not know we don’t know.”Traduit, ça donne: « Il y a des choses connues, des choses que nous savons que nous savons ; et il y a des inconnues connues, des choses que nous savons que nous ne savons pas. Mais il y a aussi des inconnues inconnues, des choses que nous ne savons pas que nous ne savons pas. »

En ce début d’année, on lit beaucoup de pronostics pour 2024. Ils comportent tous beaucoup d’ « unknowns » c’est-à-dire de choses qu’on ne sait pas.

– Que va faire l’inflation ?

– Que feront les banques centrales face à chaque scénario d’inflation ?

– Où va aller le taux de chômage?

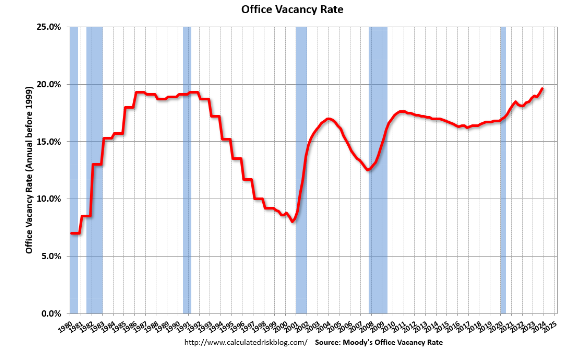

– Aura-t-on une crise sur l’immobilier de bureau américain dont le taux de vacance est au plus haut (plus haut que pendant la crise des Savings & Loan des années 80) ?

– Comment va se passer la campagne pour la présidentielle américaine ?

– Quels événements géopolitiques peut-on attendre ?

La liste des « unknowns » est longue. Mais on peut prendre à contrepied la citation de Rumsfeld et se concentrer sur les « known knowns » c’est-à-dire « ce qu’on sait qu’on sait », à savoir:

- Les marchés ont été tirés en 2023 par les plus grosses capitalisations, et en particulier la Tech, qui sont revenues à des niveaux très chers. Sur les 100 premières capitalisations US/Europe, il y en a 17 qui se payent plus de dix fois les ventes. C’était 15 les années de bulle 2020-21 et en dessous de 10 les autres. Donc il est hasardeux de parier sur une hausse des multiples sur celles-ci. Pour chaque titre, le prix est le produit des earnings et du multiple. Pour ces megacaps, on ne peut compter que sur un seul moteur pour cette année.

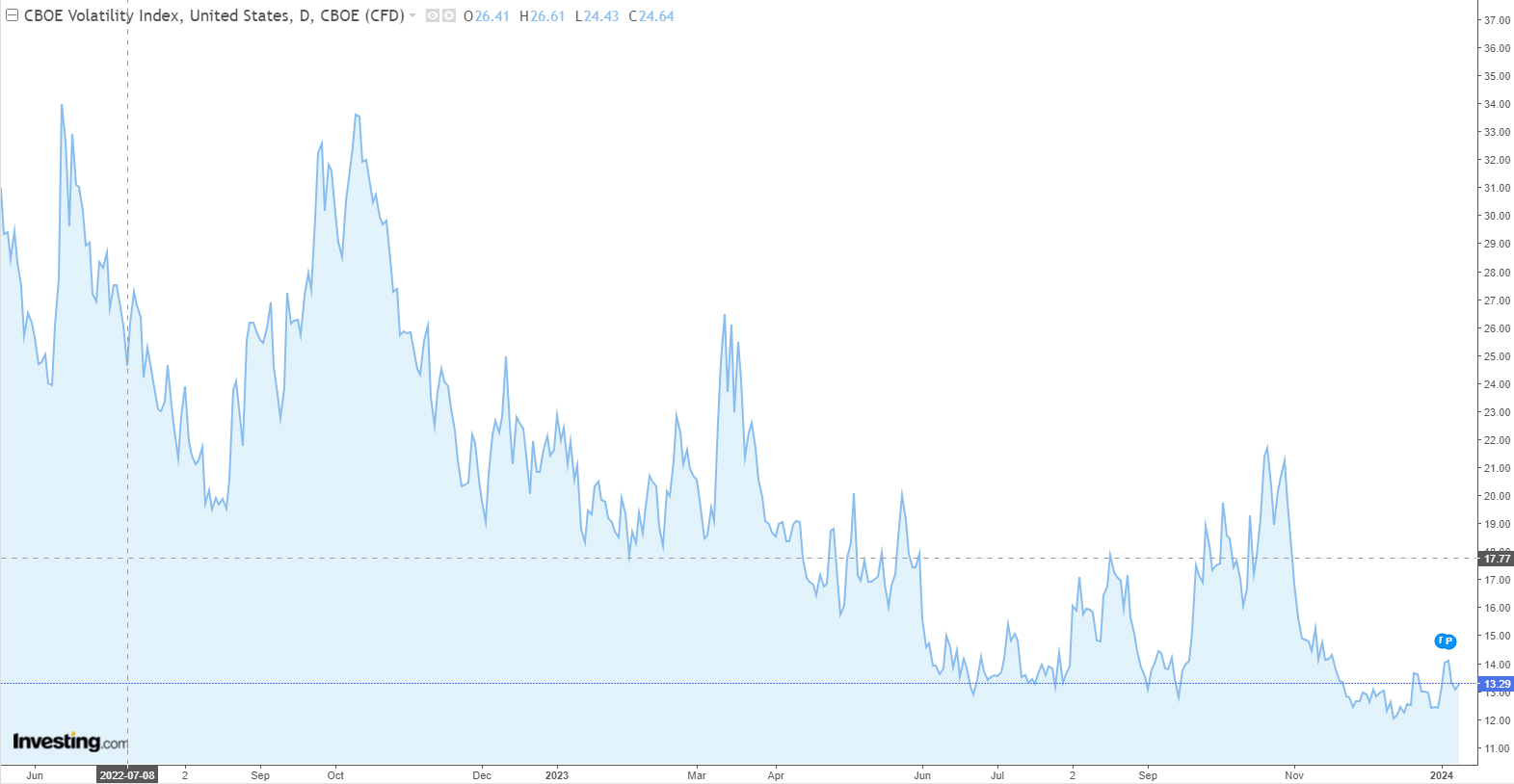

- Les indices de risque sont au plus bas. La volatilité (VIX) est au plus bas depuis 4 ans. Le VIX est bas quand les opérateurs n’anticipent pas beaucoup de mouvements à venir. Elle a une propriété de retour à la moyenne : elle baisse jour après jour jusqu’à toucher un moment où ça a été trop calme trop longtemps et ça casse.

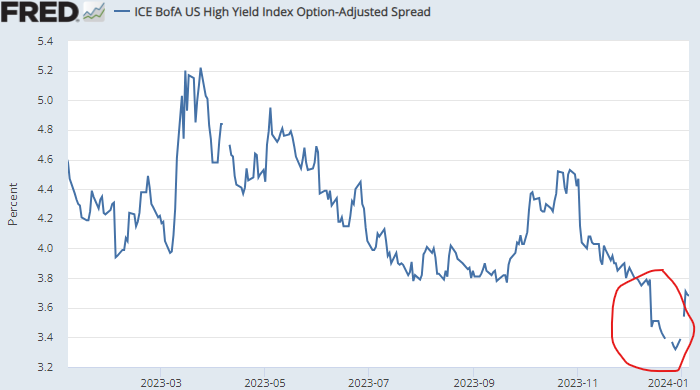

- Sur les obligations, les spreads de crédit sont au plus bas. Le spread (ou écart) c’est la différence entre le taux de rendement sur une obligation d’entreprise et celui sur une obligation d’Etat. Ci-dessous voici le graphique pour les obligations haut rendement américaines:

Plus cet écart est élevé, plus les marchés ont peur. En mars, au moment de la crise sur les banques régionales, il est monté au dessus de 5%. Dans la 2ème partie de l’année, l’optimisme a pris le dessus et on est redescendu à 3.8%. Il y a eu un petit coup d’élastique vers le bas pour finir au 29 décembre avec les plus jolis prix possibles – ça arrange les performances de fin d’année – mais même après celui-ci, corrigé en début d’année, on reste bien bas.

Donc, comme sur les actions, on ne peut pas parier sur un resserrement de ces écarts pour 2024: ils sont déjà au plus bas.

Voilà ce qu’on sait qu’on sait : 2024 c’est beaucoup d’ « unknowns » et, si c’est un scénario où tout se passe bien, un potentiel de hausse limité car les moteurs « multiple » sur les actions et « spread » sur les obligations sont déjà au taquet.

Pour finir, vous vous rappelez de l’anecdote du patron de Sun Microsystems en 2002 ? Les analystes lui demandaient des comptes après que l’action a perdu 80% de sa valeur et il leur répondait « les gars, vous me valorisiez dix fois les ventes, c’était totalement ubuesque. »

Nvidia ce soir c’est 29 fois les ventes.

Focus marchés et portefeuille

Comportement

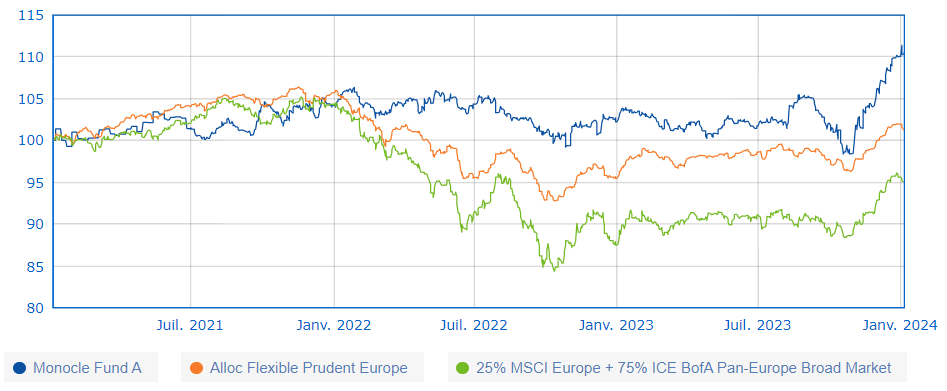

Le fonds a terminé l’année à +7.67% (part A). Sur le graphique, la fin de l’année ressemble un peu à la chanson « Rocketman » d’Elton John, grâce à la position sur les Treasuries (fermée depuis).

Cela n’atteint pas le niveau de performance à deux chiffres que nous avons désormais comme objectif. Néanmoins, je suis content de voir que nous avons retrouvé nos cinq étoiles sur Quantalys et surtout que nous sommes qualifiés de « Très Bon » sur le niveau de perte max : cela a toujours fait partie de notre ADN et nous voulons le conserver.

Sur 2024, face à des marchés légèrement dans le rouge, le fonds est pour l’instant positif sur ce début d’année à +1.0% tiré par Biontech et WK Kelloggs.

Lignes

Nous venons de remettre 5% de LVMH, après une baisse de 7% depuis le début de l’année : parmi les méga caps, c’est une de celles dont la valorisation n’est pas hors-sol. Nous avons également rentré hier une ligne obligataire de 4% sur Valaris échéance 2030 qui offre un rendement de 8% en USD. Valaris est passée par une restructuration en 2020 donc elle a toujours un petit parfum de souffre qui fait fuir une partie des investisseurs. Néanmoins, pendant cette restructuration, sa dette est passée de $8Mds à $1Mds et dans le même temps les majors pétrolières ont du rouvrir leur budget d’exploration donc louer les plateformes de Valaris. Après ces achats, l’exposition action est à 40%, obligations d’entreprise à 17%.

Avertissement

Cette présentation est un document à caractère promotionnel. Le contenu de ce document est communiqué par et est la propriété de Monocle Asset Management. Monocle Asset Management est une société de gestion de portefeuille agréée par l’Autorité des Marchés Financiers sous le numéro GP-20000040 et enregistrée auprès de l’ORIAS en qualité de courtier d’assurance sous le numéro 10058146. Aucune information contenue dans ce document ne saurait être interprétée comme possédant une quelconque valeur contractuelle. Ce document est produit à titre purement indicatif. Les perspectives mentionnées sont susceptibles d’évolution et ne constituent pas un engagement ou une garantie. L’accès aux produits et services présentés ici peut faire l’objet de restrictions à l’égard de certaines personnes ou de certains pays. Le traitement fiscal dépend de la situation de chacun. Le fonds mentionné dans le document (Monocle Fund SICAV) est autorisé à la commercialisation en France et éventuellement dans d’autres pays où la loi l’autorise. Préalablement à tout investissement, il convient de vérifier si l’investisseur est légalement autorisé à souscrire dans le fonds. Les risques, les frais et la durée de placement recommandée des OPC présentés sont décrits dans les DICI (documents d’information clé pour l’investisseur)/KIDD (key investor information documents) et les prospectus, disponibles gratuitement auprès de Monocle Asset Management et sur le site internet. Le DICI doit être obligatoirement remis aux souscripteurs préalablement à la souscription. Les performances passées ne sont pas un indicateur fiable des performances futures. Monocle Asset Management ne saurait être tenue responsable de toute décision prise ou non sur la base d’une information contenue dans ce document, ni de l’utilisation qui pourrait en être faite par un tiers. L’investisseur peut perdre tout ou partie du montant de capital investi, les OPC n’étant pas garantis en capital.

Pour vous désabonner ou pour toute demande d’information, vous pouvez nous écrire à monocle@monocle.lu