« Le pistolet »

18 octobre 2024

On sait que le monde se divise en deux catégories : ceux qui ont un pistolet chargé et ceux qui creusent. Le retail aux Etats-Unis, c’est la même chose.

Côté pistolet, les « Big box » retailers comme Walmart.

Côté pelle, les « Small box » retailers comme Dollar General.

En bourse, ça se traduit par Walmart à +55% depuis le début de l’année et +220% sur 10 ans. Pour Dollar General c’est -40% et +35%* respectivement. Pas la même ligue.

Sauf que quand on regarde les chiffres opérationnels, c’est pas la même histoire.

Walmart :

Chiffre d’affaires 2014/2023 : 485Mds$ / 650Mds$

Résultat opérationnel 2014/2023 : 27Mds$ / 27Mds$

Capitalisation boursière 2014/2023 : 250Mds$ / 650Mds$

Dollar General :

Chiffre d’affaires 2014/2023 : 19Mds$ / 39Mds$

Résultat opérationnel 2014/2023 : 1.7Mds$ / 2.5Mds$

Capitalisation boursière 2014/2023 : 19Mds$ / 18Mds$*

Qu’est-ce qu’on en retire ?

D’abord, on est surpris que le résultat de Walmart n’ait pas bougé en 10 ans.

Ensuite que la performance de Walmart vient de l’expansion de son multiple. C’est bien visible sur le graph ci-dessous, surtout le mouvement de 2024 où on est passé de 23x à 32x. Walmart est un paquebot valorisé comme une vedette aujourd’hui.

Enfin, que l’une est traitée comme moribonde, quand l’autre est portée aux nues.

Dollar General avait trois problèmes quand on avait investi la première fois il y a un an.

1/ Le CEO d’alors, Jeff Owen, n’était vraiment pas au niveau.

2/ Les stocks étaient trop importants.

3/ La clientèle de Dollar General souffrait et diminuait ses dépenses.

Les deux premiers points sont réglés. Todd Vasos – CEO du groupe entre 2015 et 2022 – a été rappelé par le board. Il a coupé drastiquement dans les stocks, notamment en baissant les prix. Reste le troisième point, toujours d’actualité et les clients plus aisés – qui viennent quand la situation économique devient plus tendue – ne sont pas encore là. Opérationnellement, il y a du mieux donc.

D’autant plus que Dollar General continue à croître en augmentant les ventes dans ses magasins existants (same store sales) et en ouvrant de nouveaux magasins. Il y en aura un peu moins de 21,000 à la fin de l’année, chacun faisant 2M$ de chiffre d’affaires.

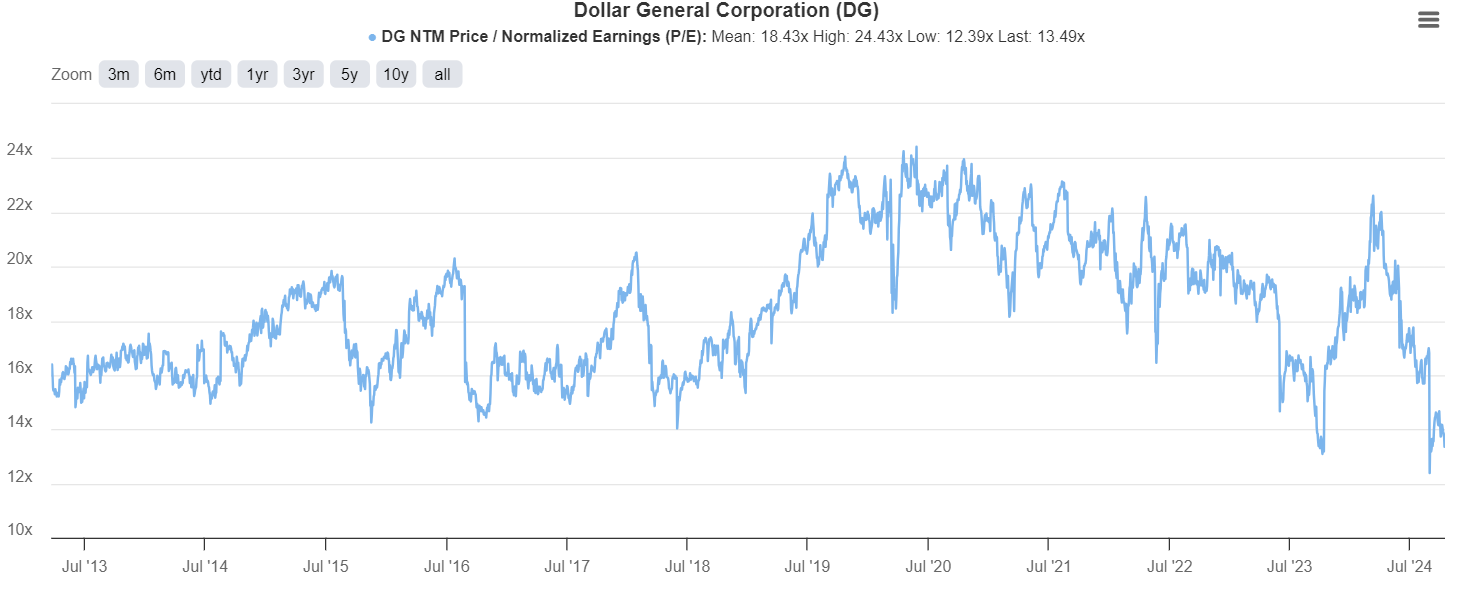

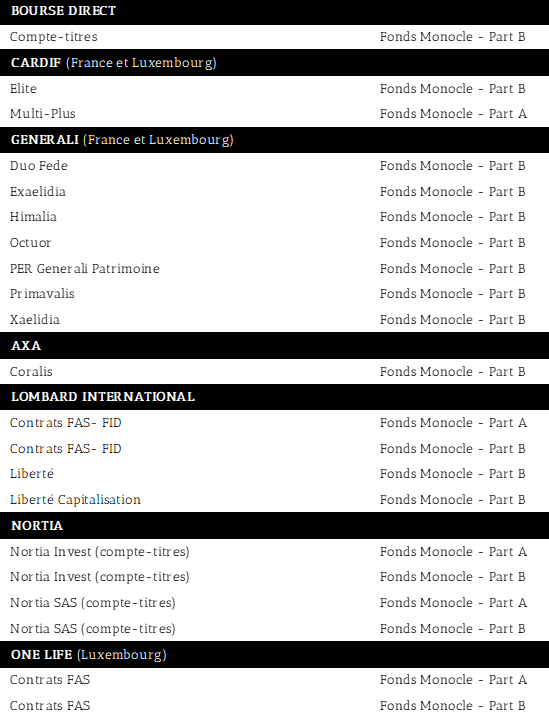

Quand on prend tout ça en compte, à 80$, Dollar General traite à 12x des résultats dépréciés et <8x des résultats normalisés. On est loin des chiffres des Big box retailers. Pas sûr que le pistolet reste encore longtemps dans les mains de Walmart. On a mis 3% de Dollar General dans Monocle.

Focus marchés et portefeuille

Du 4 au 11 octobre, Monocle fait -0.3% contre 0.5% pour le CAC 40 et 1.1% pour le S&P 500.

Ça a pas mal bougé sur les taux longs américains la semaine dernière, passés de 4.20% à 4.40% sur la semaine. Du coup notre large position sur les obligations 2053 (26%) a été un peu secouée, nous coûtant 40bps.

C’est Galapagos, côté actions, qui est venu en partie compenser cette baisse. L’arrivée d’Oleg Nodelman (dont on vous parlait ici) au board est une bonne nouvelle et devrait mettre le management en action.

On a fait rentrer 3 nouvelles positions dans le portefeuille cette semaine.

Dollar General dont je viens de vous parler. Ensuite Kering, dont les déboires nous offrent un point d’entrée intéressant au moment où Stefano Cantino (ex Louis Vuttion) prend les rênes chez Gucci et où Maria Grazia Chiuri (Dior) pourrait reprendre le design. Et enfin Bayer, sur laquelle nous avons investi – comme pour les deux autres – 3% du portefeuille.

Notre exposition nette actions est aujourd’hui à 19%.

Avertissement

Cette présentation est un document à caractère promotionnel. Le contenu de ce document est communiqué par et est la propriété de Monocle Asset Management. Monocle Asset Management est une société de gestion de portefeuille agréée par l’Autorité des Marchés Financiers sous le numéro GP-20000040 et enregistrée auprès de l’ORIAS en qualité de courtier d’assurance sous le numéro 10058146. Aucune information contenue dans ce document ne saurait être interprétée comme possédant une quelconque valeur contractuelle. Ce document est produit à titre purement indicatif. Les perspectives mentionnées sont susceptibles d’évolution et ne constituent pas un engagement ou une garantie. L’accès aux produits et services présentés ici peut faire l’objet de restrictions à l’égard de certaines personnes ou de certains pays. Le traitement fiscal dépend de la situation de chacun. Le fonds mentionné dans le document (Monocle Fund SICAV) est autorisé à la commercialisation en France et éventuellement dans d’autres pays où la loi l’autorise. Préalablement à tout investissement, il convient de vérifier si l’investisseur est légalement autorisé à souscrire dans le fonds. Les risques, les frais et la durée de placement recommandée des OPC présentés sont décrits dans les DICI (documents d’information clé pour l’investisseur)/KIDD (key investor information documents) et les prospectus, disponibles gratuitement auprès de Monocle Asset Management et sur le site internet. Le DICI doit être obligatoirement remis aux souscripteurs préalablement à la souscription. Les performances passées ne sont pas un indicateur fiable des performances futures. Monocle Asset Management ne saurait être tenue responsable de toute décision prise ou non sur la base d’une information contenue dans ce document, ni de l’utilisation qui pourrait en être faite par un tiers. L’investisseur peut perdre tout ou partie du montant de capital investi, les OPC n’étant pas garantis en capital.

Pour vous désabonner ou pour toute demande d’information, vous pouvez nous écrire à monocle@monocle.lu