« La juge s’habille en Prada »

30 octobre 2024

« - Pourquoi les femmes ont besoin de tant de sacs ? T’en as un, tu fous tout ton bordel dedans et voilà c’est réglé !

– La mode n’a rien à voir avec ce qui est utile, un accessoire est seulement une pièce, une iconographie utilisée pour exprimer une identité individuelle. »

Le diable s’habille en Prada, 2006.

La semaine dernière, on a eu un remake. Pas d’Anne Hathaway ni de Meryl Streep cette fois. Dans le rôle principal, Jennifer Rochon. Elle n’est pas actrice, elle est juge. Et je ne sais pas si elle s’habille en Prada, mais elle est aussi radicale que Miranda Priestly – le personnage de Meryl Streep – : elle vient de stopper l’acquisition de Capri (Michael Kors, Versace, Jimmy Choo) par Tapestry (Coach, Kate Spade).

Son rapport fait 169 pages. Le ton est donné dès les premiers mots : « Antitrust has come into fashion ». Le reste n’a rien à envier au dialogue du film.

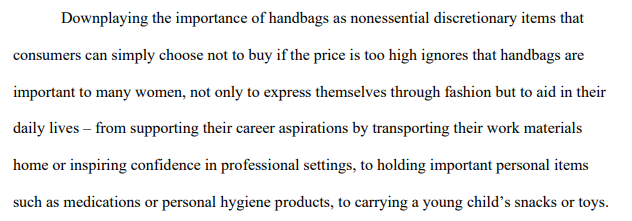

Extrait choisi : « En minimisant l’importance des sacs à main en tant qu’articles non essentiels et discrétionnaires que les consommatrices peuvent simplement choisir de ne pas acheter si le prix est trop élevé, on néglige le fait qu’ils sont importants pour de nombreuses femmes, non seulement pour s’exprimer à travers la mode, mais aussi pour les aider dans leur vie quotidienne – du soutien à leurs aspirations professionnelles en transportant leurs outils de travail à la maison ou en inspirant confiance dans les environnements professionnels, jusqu’au transport d’objets personnels importants. »

En clair, la juge Rochon donne raison à la FTC* – l’antitrust US – et à Lina Khan, sa patronne (dont on vous parlait ici) : le rapprochement des deux groupes créerait un acteur trop important – capable d’augmenter les prix à sa guise et de réduire le salaire de ses employés – tant sa domination sur le marché serait extrême (pour ceux qui sont à Paris, je vous recommande d’aller voir la boutique Polène square Louvois puis d’aller voir une boutique Michael Kors. Vous verrez par vous-même s’il est impossible de rivaliser.)

Pour les actionnaires de Capri, le coup est rude. L’annonce est tombée jeudi soir. Dans les 24 heures qui ont suivi, plus de la moitié des titres ont été échangés. Pas mal de monde s’est retrouvé les doigts coincés dans la porte quand la juge Rochon l’a claquée. Résultat, c’était la ruée pour vendre ses titres, -50% vendredi.

De notre côté, on a eu 2 réactions. D’abord, on était contents d’avoir revendu notre position en juillet quand on estimait que la probabilité que le deal aille au bout était trop faible.

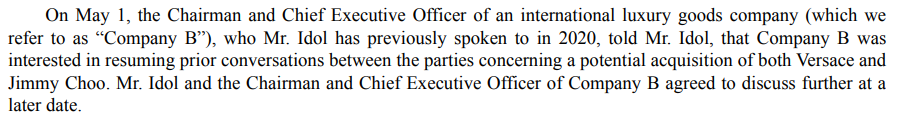

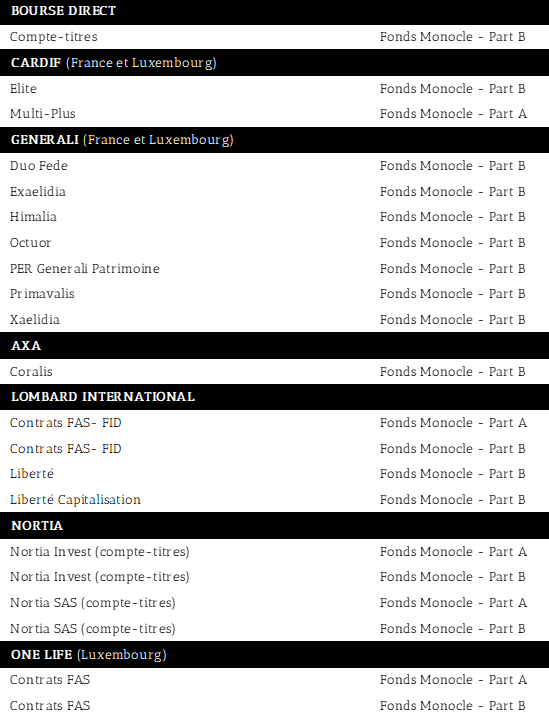

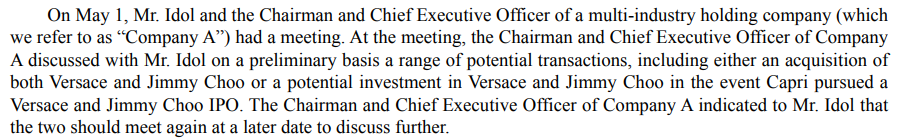

Ensuite, on a repris nos crayons et revu le cas : à 21$, l’histoire n’est pas la même qu’à 40. On fait 3 constats : 1/ Capri continue à générer du cash, 2/ sa valorisation est au plus bas depuis des années, et 3/ ses marques ont de la valeur. Quand l’accord Capri/Tapestry a été annoncé l’an dernier, Capri a sorti un proxy relatant les différentes étapes des discussions. En plus de mentionner Tapestry, il fait allusion à 3 autres sociétés non spécifiées (Exor est soupçonnée de faire partie du lot), intéressées par le rachat de Versace et Jimmy Choo seulement. Elles reviendront sûrement toquer à la porte si le plan Tapestry/Capri tombe définitivement à l’eau (malgré l’appel des deux groupes, il y a maintenant peu de chances que l’opération se fasse selon les spécialistes de l’antitrust).

Tout ça crée un seuil pour la valo de Capri et laisse pas mal d’upside. On en a mis 3% dans le fonds. Monocle aussi se met à la mode.

*Assez marrant de voir que le deal a été validé en Europe mais retoqué aux US. Tout ça interroge quand même plus largement sur le M&A. Quid d’un rachat de Tiffany par LVMH aujourd’hui ? Microsoft et Activision ?

Focus marchés et portefeuille

Du 18 au 25 octobre, Monocle fait -1.1%, le CAC 40 -1.5% et le S&P 500 -1.0%.

L’essentiel de notre performance vient de deux lignes. D’abord notre position sur les taux longs US. Le taux 30 ans est passé de 4.38% à 4.50% entre le 18 et le 25, nous faisant perdre une cinquantaine de bps.

L’autre c’est Capri. Dans le tumulte de la journée de vendredi, nous ne sommes malheureusement pas rentrés au plus bas, ce qui nous coûte 25bps.

On a fait deux opérations la semaine dernière. La première c’est l’achat de Capri dont on vient de vous parler (3%). La seconde c’est le renforcement de notre position dans Kering. La publication de la semaine et le nouveau profit warning étaient attendus par le marché visiblement. Il ne reste plus beaucoup de vendeurs (plus aucun ?) dans le titre. On a revu notre cas et remis 2% pour en avoir 5% au total.

Note exposition action nette est dorénavant à 24%.

Avertissement

Cette présentation est un document à caractère promotionnel. Le contenu de ce document est communiqué par et est la propriété de Monocle Asset Management. Monocle Asset Management est une société de gestion de portefeuille agréée par l’Autorité des Marchés Financiers sous le numéro GP-20000040 et enregistrée auprès de l’ORIAS en qualité de courtier d’assurance sous le numéro 10058146. Aucune information contenue dans ce document ne saurait être interprétée comme possédant une quelconque valeur contractuelle. Ce document est produit à titre purement indicatif. Les perspectives mentionnées sont susceptibles d’évolution et ne constituent pas un engagement ou une garantie. L’accès aux produits et services présentés ici peut faire l’objet de restrictions à l’égard de certaines personnes ou de certains pays. Le traitement fiscal dépend de la situation de chacun. Le fonds mentionné dans le document (Monocle Fund SICAV) est autorisé à la commercialisation en France et éventuellement dans d’autres pays où la loi l’autorise. Préalablement à tout investissement, il convient de vérifier si l’investisseur est légalement autorisé à souscrire dans le fonds. Les risques, les frais et la durée de placement recommandée des OPC présentés sont décrits dans les DICI (documents d’information clé pour l’investisseur)/KIDD (key investor information documents) et les prospectus, disponibles gratuitement auprès de Monocle Asset Management et sur le site internet. Le DICI doit être obligatoirement remis aux souscripteurs préalablement à la souscription. Les performances passées ne sont pas un indicateur fiable des performances futures. Monocle Asset Management ne saurait être tenue responsable de toute décision prise ou non sur la base d’une information contenue dans ce document, ni de l’utilisation qui pourrait en être faite par un tiers. L’investisseur peut perdre tout ou partie du montant de capital investi, les OPC n’étant pas garantis en capital.

Pour vous désabonner ou pour toute demande d’information, vous pouvez nous écrire à monocle@monocle.lu