« Du Swoosh au Boomerang »

17 octobre 2025

De temps en temps, au milieu d’un fatras de trucs inutiles, Linkedin vous offre une pépite. Ainsi il y a six mois je tombe sur un long article de Massimo Gianco, ex responsable de marque chez Nike où il a passé 21 ans, qui décrit de l’intérieur le « Fiasco Donahoe ». Voilà l’histoire :

Le 13 janvier 2020, John Donahoe prend les rênes de Nike, qui vaut alors $150 Milliards. Donahoe vient de la tech – ex patron de Service Now, et avant cela d’Ebay – et il entend justement faire rentrer la tech chez Nike.. Il veut réinventer la machine : plus digitale, plus directe, plus “data-driven”. Les trois axes de sa stratégie sont : : 1/ supprimer les catégories historiques de Nike (football, course, basketball..) pour diminuer les coûts, 2/ privilégier le direct-to-consumer (DTC) en remplacement des partenaires historiques, et 3/ remplacer dans le marketing l’inspiration par la donnée.

Au début le plan fonctionne. En pleine pandémie, les ventes en ligne explosent, les effectifs sont réduits et le marketing digital fait le travail. Mais à mesure que le monde rouvre, la réalité apparaît : Donahoe s’est planté.

L’âme de Nike c’est le sport. Son fondateur, Phil Night, était un dingue de running – et son premier employé fut Bill Bowerman, son entraîneur de course à l’université d’Orégon. Bowerman passait ses journées à dessiner les chaussures qui permettraient de gagner quelques centièmes sur la piste.

Donc quand la suppression des catégories (running, football, basketball, fitness..) – qui sont remplacées par Homme / Femme / Enfant comme chez Zara – est mise en place, certes cela permet de baisser les coûts car plus besoin d’un responsable « Basket Ball » s’il n’y a plus de division du même nom. Mais, à travers ces départs, ce sont des années de savoir-faire technique qui partent. Premier coup de couteau à la marque.

L’obsession DTC, elle, a brisé un réseau de distributeurs fidèles : désormais ce qui compte, c’est « Nike.com ». Des partenaires comme Foot Locker, dont les 2/3 des ventes viennent de Nike, se voient traités comme accessoires – par exemple en ne leur donnant plus accès aux chaussures stars de la marque. La réaction vient vite : les distributeurs réduisent la taille de Nike sur leurs étagères, et font rentrer une floppée de nouveaux concurrents qui n’attendaient que cela. Deuxième coup de couteau.

Enfin le marketing, une des grandes forces de Nike, perd lui aussi son âme. Nike était connu pour ses pubs lèchées qui donnaient à chacun envie de faire son maximum – le type qui court à l’aube et se retrouve à courir après les feux verts – et Nike savait prendre des risques – cette pub là pour les Jeux de Sydney en 2000 a fait un tollé à l’époque .

Mais Donahoe jette tout cela : « Data-driven les gars ! » Donc ce sera du marketing de performance, par milliards de dollars. Le marketing de performance, comme son nom l’indique, vise une seule chose : le résultat chiffré. Evidemment au détriment de l’image de marque. Troisième coup de couteau – descabillo devrais-je dire.

La réponse viendra le 28 juin 2024, où Nike perd 20% en une séance dans un volume énorme. Donahoe quitte Nike trois mois plus tard. Aujourd’hui Nike vaut $100 Mds, un tiers de moins qu’à l’arrivée de Donahoe.

Alors pourquoi je vous en parle ? Parce que contrairement à d’autres grands exemples de fiasco – Intel par exemple – ces erreurs ont fait du mal mais elles sont rattrapables – alors que couper la R&D pour faire des rachats d’actions dans l’univers des semi-conducteurs c’est irrattrapable. Le nouveau CEO Elliott Hill, vient du sérail. Il a déjà annulé la majeure partie des décisions de son prédécesseur. La machine se remet en marche. Les petits concurrents agiles comme HOKA et ON qui avaient profité de l’aubaine sentent désormais le souffle du Swoosh sur leur nuque.

Et on voit que les requins- marteaux s’invitent également à la partie. Bill Ackman de Pershing Square, a pris une participation importante dans NIKE – pas visible dans son 13F car prise à travers des options. Ackman a dix participations seulement dans son fonds, c’est une grande gueule et il veille au grain. Pas mauvais d’être à côté de lui.

Comme le disait Massimo Gianco à la fin de son papier redresser Nike ne va pas se faire en un claquement de doigt. Mais cela commence à prendre tournure et le marché réagira avant que tout soit au vert – regardez Kering. Entrée de 1% de Nike à $69 dans le fonds hier soir avec pour première étape le retour à la case départ, soit les $100 correspondant à l’arrivée de Donahoe.

|

Avertissement

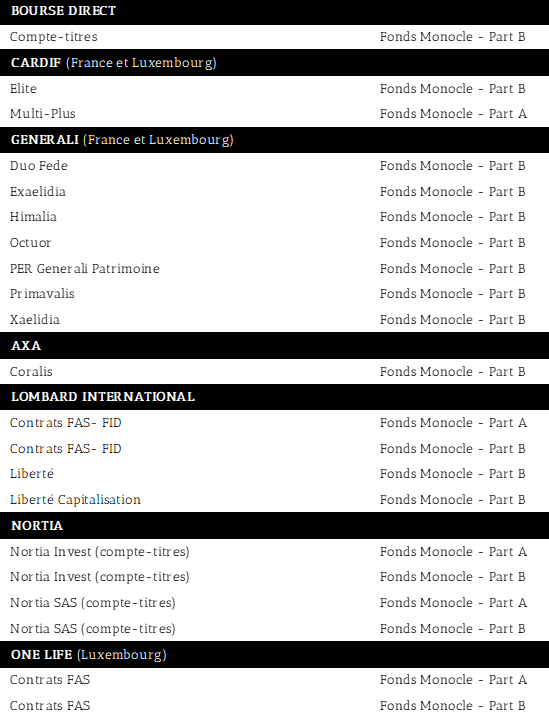

Cette présentation est un document à caractère promotionnel. Le contenu de ce document est communiqué par et est la propriété de Monocle Asset Management. Monocle Asset Management est une société de gestion de portefeuille agréée par l’Autorité des Marchés Financiers sous le numéro GP-20000040 et enregistrée auprès de l’ORIAS en qualité de courtier d’assurance sous le numéro 10058146. Aucune information contenue dans ce document ne saurait être interprétée comme possédant une quelconque valeur contractuelle. Ce document est produit à titre purement indicatif. Les perspectives mentionnées sont susceptibles d’évolution et ne constituent pas un engagement ou une garantie. L’accès aux produits et services présentés ici peut faire l’objet de restrictions à l’égard de certaines personnes ou de certains pays. Le traitement fiscal dépend de la situation de chacun. Le fonds mentionné dans le document (Monocle Fund SICAV) est autorisé à la commercialisation en France et éventuellement dans d’autres pays où la loi l’autorise. Préalablement à tout investissement, il convient de vérifier si l’investisseur est légalement autorisé à souscrire dans le fonds. Les risques, les frais et la durée de placement recommandée des OPC présentés sont décrits dans les DICI (documents d’information clé pour l’investisseur)/KIDD (key investor information documents) et les prospectus, disponibles gratuitement auprès de Monocle Asset Management et sur le site internet. Le DICI doit être obligatoirement remis aux souscripteurs préalablement à la souscription. Les performances passées ne sont pas un indicateur fiable des performances futures. Monocle Asset Management ne saurait être tenue responsable de toute décision prise ou non sur la base d’une information contenue dans ce document, ni de l’utilisation qui pourrait en être faite par un tiers. L’investisseur peut perdre tout ou partie du montant de capital investi, les OPC n’étant pas garantis en capital.

Pour vous désabonner ou pour toute demande d’information, vous pouvez nous écrire à monocle@monocle.lu