The most valuable company of Germany

01 mars 2023

Il y a exactement 7 ans, le 27 février 2015, le Financial Times titrait: « Volkswagen avertit: pas d’amélioration des marges cette année ». Malgré ce « calm down » venant du management, l’action était au plus haut à €225.

L’action démarrait peu après une légère glissade, se transformant en piste de bobsleigh six mois plus tard avec le dieselgate pour finir sous les €100. Et à ce moment là le Financial Times sortait des articles intitulés « Sept raisons pour lesquelles Volkswagen est pire qu’Enron » – note pour les jeunes lecteurs du billet: Enron belle fraude des années 2000 qui s’est terminée par une faillite.

Alors, face au trou de béant de l’apocalypse, Volkswagen redresse ses manches. Elle met derrière elle le problème du dieselgate, fait venir un nouveau PDG de l’extérieur du groupe (Herbert Diess de BMW) et se décide en même temps à prendre de front l’ennemi numéro 1: Tesla.

Six ans plus tard, en mars 2021, le Financial Times peut à nouveau titrer « Volkswagen is once again the most valuable company in Germany. » L’article parle de « l’excitation » suscitée par les ambitions du groupe dans le domaine électrique, avec le plan de lancement de nouvelles usines « from scratch ».

Et à nouveau, ça repart en glissade. Les visions de Diess sont excitantes mais l’exécution ne suit pas. Les ventes en volume continuent de baisser. L’action est divisée par deux et retourne à €120. Alors le triumvirat qui décide chez Volkswagen (la famille Porsche qui détient 50% des droits de vote, l’état de Basse Saxe (20% des droits de vote – dossier politique sachant que VW a trois cent mille employés en Allemagne) et le syndicat des employés sans qui rien n’est possible) éjecte Diess. Il est remplacé par Oliver Blume, l’ex-patron de Porsche.

Blume va-t-il y arriver ? Pas sûr. Il vient de raboter sérieusement la vision tout électrique de son prédécesseur. Voilà ce que vient d’annoncer le groupe par l’intermédiaire du directeur financier:

“We will not build any new electric factories in Europe, but transform the existing ones.”

Si on veut se faire peur, imaginons que vous êtes fabricant de calèche en 1923, que votre patron a compris que la calèche c’est terminé et qu’il faut faire une grande usine avec chaîne de montage et taylorisme pour battre Ford. Et si vous avez maintenant un changement de patron, et le nouveau dit: « non, pas de grande usine, on va transformer les ateliers pour fabriquer des calèches en ateliers pour fabriquer des voitures. » Pas sûr que ça vole.

Pour ceux qui ont eu l’énergie de lire jusque ici, je vois la question: « mais Charles dans ce cas, que fais-tu avec 6% de ton fonds dans Volkswagen ?! ». Ce que je fais là c’est de prendre un dossier où j’ai une bonne marge de sécurité dans un marché où je trouve peu de choses qui en offrent. Et la sécurité de Volkswagen c’est son prix: malgré tous les risques cités ci-dessus, Volkswagen reste une grosse machine à cash.

Déjà il y a eu l’introduction en bourse de Porsche et le dividende spécial: 16 euros net par action. Par rapport aux sept millions d’euros que nous avons investi en octobre à €127 l’action, cela représente déjà un million de récupéré.

Ensuite il y a le dividende ordinaire. En 2015 il était à €4.80 par action. Aujourd’hui il est à €7.56, soit un rendement de 6%. Notre prix d entrée est de €127 donc ca représente un rendement de 6%. Sur les vingt dernières années ce rendement est au plus haut, la moyenne étant à 3%. Ce qui implique que pour retrouver sa valorisation juste moyenne, le cours devrait doubler. Tout cela ne fait du sens que si ce dividende est tenable. L’année dernière il représente un déboursement pour la société de trois milliards. Par rapport aux vingt milliards de résultats opérationnels, aucune inquiétude.

En résumé voilà un beau dossier: compliqué, avec plusieurs lectures et un éventail de scénarii possibles large. Mais au dessus de tout cela une large « margin of safety » qui permet de dormir tranquille. En espérant bien sûr que le Financial Times titre à nouveau, et rapidement « Volkswagen is once again the most valuable company in Germany. »

Bonne semaine,

Charles

Post scriptum: deux chiffres intéressants trouvés en travaillant ce dossier:

Chine/Inde: il y a autant d’habitant en Chine qu’en Inde, soit un milliard quatre cent millions de personnes. Mais en 2022, il s est vendu vingt-trois millions de voiture en Chine contre quatre en Inde.

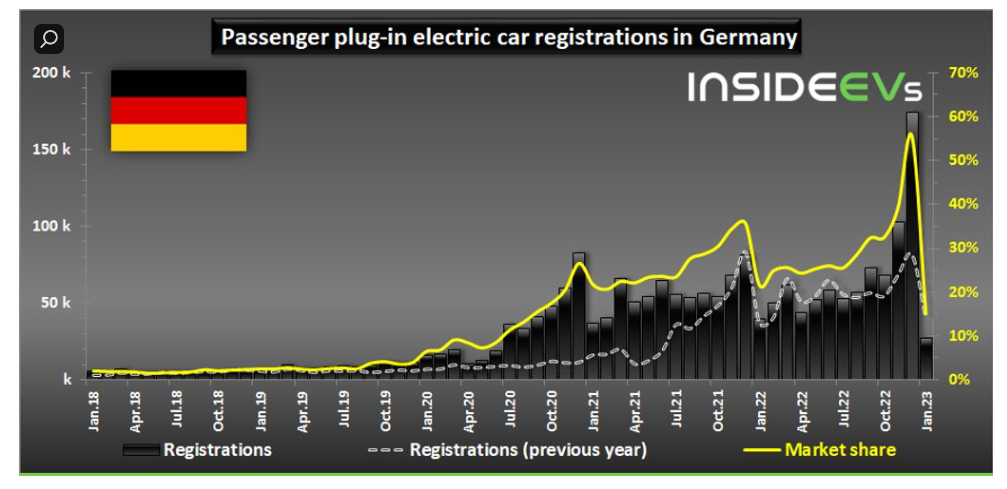

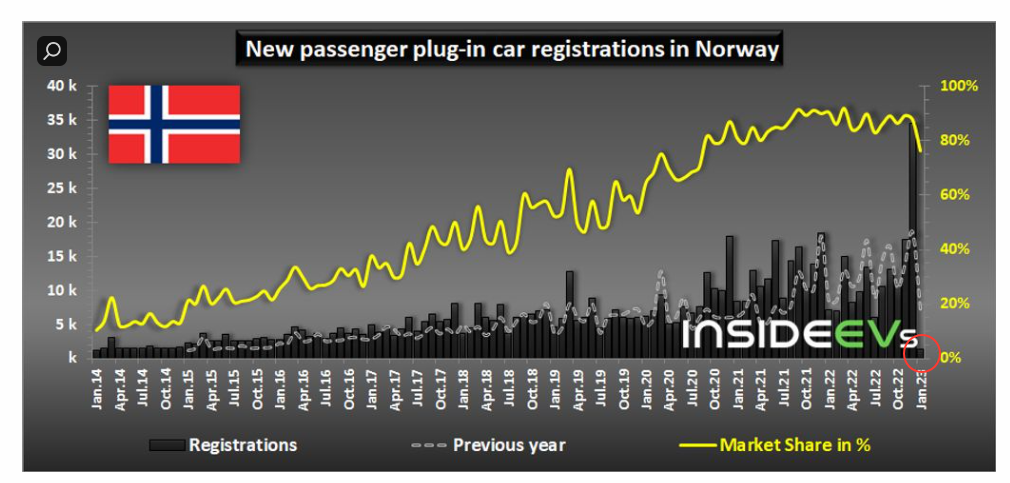

l’effet « fin d’exemption fiscale »: beaucoup de pays commencent à raboter les aides fiscales sur les véhicules électriques. La mesure s’applique à partir d’une date butoir. cela donne une explosion de commande juste avant la date, et une brutale mise à l’arrêt juste après. Exemple en image ici avec l’Allemagne et la Norvège qui avaient de telles mesures prenant application au 1er janvier 2023.

Sur la Norvège, le petit rond rouge en bas à droite ce sont les ventes en janvier. Plus petit chiffre depus 50 ans.Evidemment, pour ceux qui avaient fait une interpollation linéaire avec les chiffres de 2022 et donc des prévisions qui traversaient le plafond, le réveil est brutal.

Avertissement

Cette présentation est un document à caractère promotionnel. Le contenu de ce document est communiqué par et est la propriété de Monocle Asset Management. Monocle Asset Management est une société de gestion de portefeuille agréée par l’Autorité des Marchés Financiers sous le numéro GP-20000040 et enregistrée auprès de l’ORIAS en qualité de courtier d’assurance sous le numéro 10058146. Aucune information contenue dans ce document ne saurait être interprétée comme possédant une quelconque valeur contractuelle. Ce document est produit à titre purement indicatif. Les perspectives mentionnées sont susceptibles d’évolution et ne constituent pas un engagement ou une garantie. L’accès aux produits et services présentés ici peut faire l’objet de restrictions à l’égard de certaines personnes ou de certains pays. Le traitement fiscal dépend de la situation de chacun. Le fonds mentionné dans le document (Monocle Fund SICAV) est autorisé à la commercialisation en France et éventuellement dans d’autres pays où la loi l’autorise. Préalablement à tout investissement, il convient de vérifier si l’investisseur est légalement autorisé à souscrire dans le fonds. Les risques, les frais et la durée de placement recommandée des OPC présentés sont décrits dans les DICI (documents d’information clé pour l’investisseur)/KIDD (key investor information documents) et les prospectus, disponibles gratuitement auprès de Monocle Asset Management et sur le site internet. Le DICI doit être obligatoirement remis aux souscripteurs préalablement à la souscription. Les performances passées ne sont pas un indicateur fiable des performances futures. Monocle Asset Management ne saurait être tenue responsable de toute décision prise ou non sur la base d’une information contenue dans ce document, ni de l’utilisation qui pourrait en être faite par un tiers. L’investisseur peut perdre tout ou partie du montant de capital investi, les OPC n’étant pas garantis en capital.

Pour vous désabonner ou pour toute demande d’information, vous pouvez nous écrire à monocle@monocle.lu