« Masa «

27 November 2024

J’ai terminé les 335 pages de « Gambling Man » de Lionel Barber sur Masayoshi Son – ou plus simplement « Masa ».

Si vous êtes pressé, voilà un résumé en cinq trades :

1/ YAHOO :

En novembre 1995, Masa a l’opportunité d’investir dans Yahoo. La société fondée par David Filo et Jerry Yang a reçu six mois plus tôt un premier investissement du fonds Sequoia sur une valorisation de $3 millions – et ce prix a paru élevé à plusieurs partners de Sequoia pour deux ingénieurs dans un petit bureau au sol jonché de boîtes de pizza. Donc six mois plus tard, Masa les rencontre et dit « j’adore, je veux prendre un gros ticket, quelle valo ?

Yang répond : « $40 Millions ? »

Masa : « Done deal »

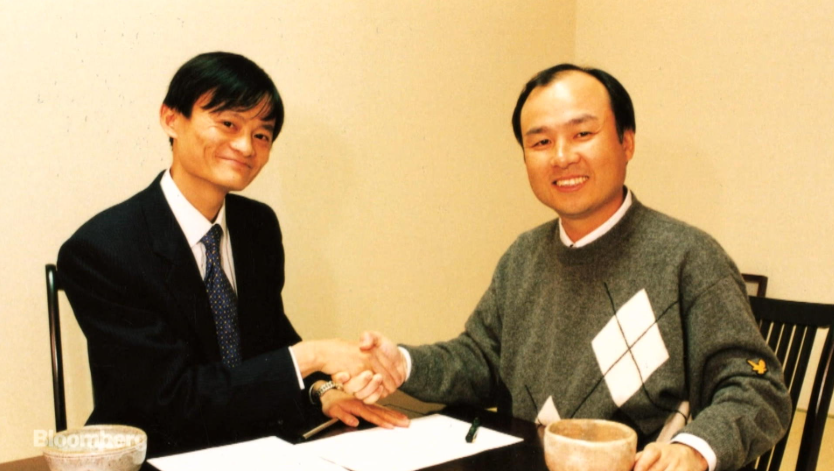

2/ ALIBABA :

En 1999-2000, au top de la bulle, Masa rencontre Jack Ma et investit $20M dans Alibaba. Il finira avec 30% du capital qui vaudront $75 Mds au moment de l’introduction en bourse en 2014.

3/ MOBILE :

Post l’éclatement de la bulle de 2000 et une perte de 96% de sa fortune, après avoir pansé ses plaies, Masa comprend que la prochaine décennie sera celle du mobile. Mais comment avoir un avantage concurrentiel dans ce marché protégé ? En ayant le téléphone que personne d’autre n’aura. Il imagine un nouveau téléphone, en s’inspirant de l’Ipod, le lecteur de musique lancé par Apple en 2001. A l’été 2005 il va voir Steve Jobs, lui montre un bout dessin avec un téléphone inspiré de l’Ipod.

Jobs : « Pas besoin de ton crobar, j’ai le mien. »

Masa : « Ok, je garde mon crobar mais quand tu sors ton produit tu me le passes pour le Japon. »

Jobs : « Masa, tu es cinglé. Mais ok. »

Six mois plus tard, Masa emprunte $17 Milliards pour acheter Vodafone Japon. Avec les droits d’exclusivité de l’Iphone, il prend rapidement des parts de marché. Après s’être bien battu avec les régulateurs, il rajoutera Sprint en 2013 pour $20 Mds. Fusionnera tout cela dans T-Mobile, le 2e opérateur américain, qui pèse $280 Mds aujourd’hui.

4/ VISION FUND :

En 2019, quand la bulle de tech prend de l’ampleur, Masa annonce le Vision Fund, un fonds d’investissement de $100 Milliards sur 12 ans. C’est cinq fois plus gros et deux fois plus long que ses concurrents.

Les 2/3 des fonds viennent du Golfe – Masa a convaincu Mohammed bin Salman de mettre $45 Mds en 45 minutes en jouant sur « trop risqué de passer à côté ». Equipé de cette force de frappe, Softbank va renchérir sur tous les autres fonds de tech et également directement sur le Nasdaq – ce qui n’est pas sans rapport avec le comportement des marchés en 2021. Un heureux élu : Adam Neuman, le fondateur de WeWork, qui rencontre en Masa quelqu’un qui voit encore plus large que lui. Le réveil sera difficile avec $18 Mds de perte sur la seule ligne WeWork. Au dernier trimestre le Vision Fund vient juste de repasser positif depuis son lancement.

5/ ARM :

En 2016, Masa se dit que l’avenir c’est les micro-processeurs. Il utilise ses réseaux, son charme et son argent pour convaincre le gouvernement britannique de lui vendre ARM. Comme toujours le prix d’entrée lui importe peu. Il paye £24 Mds, un prix qui effraie l’équipe Softbank. Il y a un an, Softbank a introduit 10% du capital de ARM sur une valeur de $70Mds. L’action a doublé depuis…. [à retenir que le P/E sur résultats 2025 est de 88].

Que retenir de tout cela en tant que gérant ?

1/ Que la vision prime et que Masa est un visionnaire. En 1999, à côté de Masa il y avait Goldman Sachs dans le premier tour de table d’Alibaba. Ils avaient mis $3.3M pour 33% du capital. En 2004, ils vendent en faisant 7x la mise soit $21M. En 2014, cette participation aurait valu $12.5 Milliards.

2/ Le sizing compte. En relisant l’histoire, il semble logique qu’un éternel optimiste comme Masa tombe parfois sur un os comme WeWork. La perte est logique, la taille de la perte non. Comme au poker, toujours garder en tête que même si on a un carré d’as, le gars en face peut avoir une quinte royale. Donc mettre la taille à un niveau où la perte sera acceptable.

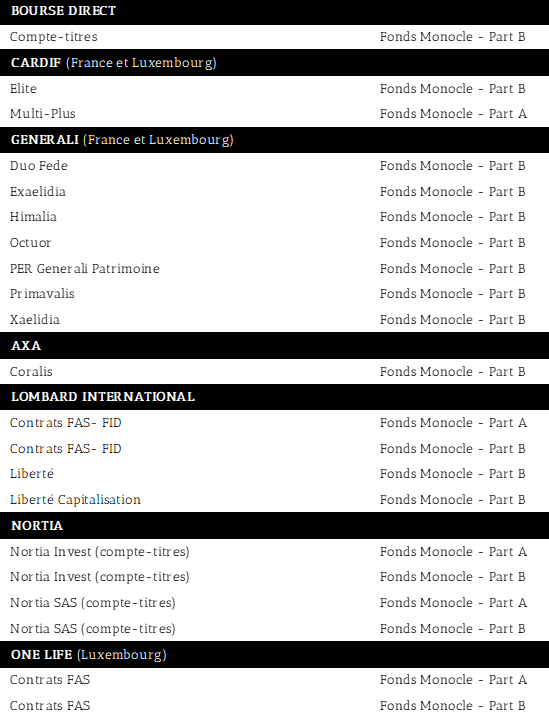

Nous mettons donc 1% dans Softbank – l’ADR coté à New York. Nous y allons derrière un grand frère musclé : le fonds activiste Elliott de Paul Singer a pris une position au mois de juin, à peu près au même niveau de cours qu’aujourd’hui. Cela nous donne une certaine assurance sur la gouvernance de Softbank – Elliott les connaît, ils sont déjà intervenus sur le titre dans le passé. La décote du groupe est de 50% – mais attention à retraiter de la valeur sûrement inflatée de ARM. Et cela nous permettra de suivre, à un prix décent et avec une taille raisonnable, celui qui veut désormais laisser son nom dans l’histoire comme « un des piliers du développement de l’IA .»

Market and portfolio focus

Du 15 au 22 novembre, Monocle gagne 0.9%, le CAC 40 perd 0.2% et le S&P 500 fait +1.7%.

A la suite des résultats de Walmart et de Target, on a décidé de sortir noter ligne de Dollar General.

L’avantage historique de DG est notamment lié à la géographie de ses magasins : dans des endroits peu peuplés où les grands magasins n’ont pas d’intérêt à s’installer. Sauf que Walmart a annoncé lors de ses derniers résultats que près d’un quart des clients de Walmart+ reçoivent des food stamps. Avantage de Walmart+ ? Des livraisons gratuites à domicile. Donc exit l’avantage géographique. Quand on ajoute à cela l’offensive d’Aldi aux US, on peut avoir un scénario de lente érosion des marges qui finit par étouffer la chaine. Un cas qui rappelle Bed, Bath and Beyond il y a une dizaine d’années.

Notre exposition nette action est à 33% aujourd’hui.

Have a good week,

Charles

Disclaimer

This presentation is a promotional document. The content of this document is communicated by and is the property of Monocle Asset Management. Monocle Asset Management is a portfolio management company approved by the Autorité des Marchés Financiers under number GP-20000040 and registered with the ORIAS as an insurance broker under number 10058146. No information contained in this document should be construed as having any contractual value. This document is produced for information purposes only. The prospects mentioned are subject to change and do not constitute a commitment or a guarantee. Access to the products and services presented here may be subject to restrictions for certain persons or countries. Tax treatment depends on individual circumstances. The fund mentioned in this document (Monocle Fund SICAV) is authorized for marketing in France and possibly in other countries where the law permits. Before making any investment, it is advisable to check whether the investor is legally entitled to subscribe to the fund. The risks, costs and recommended investment period of the funds presented are described in the KIDD (key investor information documents) and the prospectus, available free of charge from Monocle Asset Management and on the website. The KIDD must be given to the subscribers before the subscription. Past performances are not a reliable indicator of future performances. Monocle Asset Management cannot be held responsible for any decision taken or not taken on the basis of information contained in this document, nor for the use that could be made by a third party. The investor may lose all or part of the amount of capital invested, as the funds are not capital guaranteed.

To unsubscribe or for any information request, you can email us at monocle@monocle.lu