“Ce pays est en guerre…”

28 février 2022

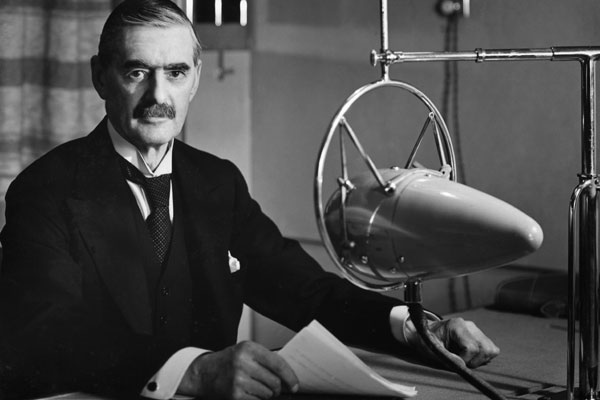

C’est en ces termes explicites que Neville Chamberlain (premier ministre britannique) déclarait officiellement au Royaume Uni la guerre avec l’Allemagne le 3 septembre 1939.

La situation de l’époque n’est pas sans rappeler l’actuelle avec les escalades que nous connaissons tous entre la Russie et l’Ukraine. Sans revenir sur les aspects humains – dramatiques – du conflit, l’idée est ici d’analyser les sanctions économiques et financières mises en place et leurs impacts sur les marchés financiers.

[Outre les différents gels d’avoirs, yachts, jet privés et autres voitures de sport des oligarques, ce sont plutôt le retrait des grandes banques russes du système de paiements SWIFT et les interdictions d’intervention sur le marché des changes de la banque centrale russe qui nous intéressent ici.]

Hier dans la soirée, les clients de certains hôtels et restaurants moscovites se sont retrouvés face à une situation peu commune : un refus systématique de leurs paiements par carte bancaire. C’est peut être l’impact le plus concret des mesures mises en place.

Ensuite, la conséquence financière la plus immédiate et la plus effrayante est peut-être l’extrême volatilité sur la devise russe (le rouble). A l’ouverture du marché ce matin, elle avait perdu plus de 30% de sa valeur contre le dollar à la cloture de vendredi dernier. L’impact est d’autant plus violent que les principales banques centrales occidentales ont décidé d’interdir la banque centrale russe d’intervenir sur le marché des changes avec ses réserves*, la laissant démunie face aux événements.

La dernière fois qu’un tel événement s’était produit, c’était le 17 août 1998, entraînant l’explosion de LTCM, le hedge fund américain le plus connu de l’époque – fondé par John Meriwether, figure emblématique de Wall Street et le prix nobel Myron Scholes. L’épisode s’était soldé par une quasi-crise systémique, des pertes colossales pour les banques exposées ($700m pour UBS, Dresdner Bank $145m…) et la mise en place de gardes fou réglementaires (notamment le President’s Working Group on Financial Markets) par le président Clinton.

La deuxième conséquence concerne la dette étrangère Russe : les sociétés Russes doivent en effet près de $120Mds au secteur bancaire. La portion étrangère de cette exposition repose principalement sur les banques européennes avec en tête de lice Raiffeisen Bank (l’une des principales banques Autrichienne – $200Mds d’actifs et 50 000 employés) dont 35% du profit pré-impôts vient de Russie et plus proche de nous Société Générale dont l’exposition à la Russie s’élève à $20Mds (soit près de 2% de l’exposition du groupe au risque de crédit). Les deux titres perdent respectivement 20% et 12% aujourd’hui.

La question à un million de dollars : que deviennent ces positions dans un monde dans lequel la Russie n’est plus en mesure de processer des paiements internationaux? Réponse intuitive : pas grand chose. Le marché anticipe déjà que le risque de défaut de la Russie sur sa dette dépasse les 50% et les choses prennent une moins en moins bonne tournure au fur et à mesure que le temps passe.

Sans mauvais jeu de mot : attention aux montagnes russes sur les marchés financiers, donc.

Prenez soin de vous dans cette période sombre,

Max

*Pour contrôler son taux de change, une banque centrale peut intervenir en achetant / vendant sa devise contre des devises étrangères.

Avertissement

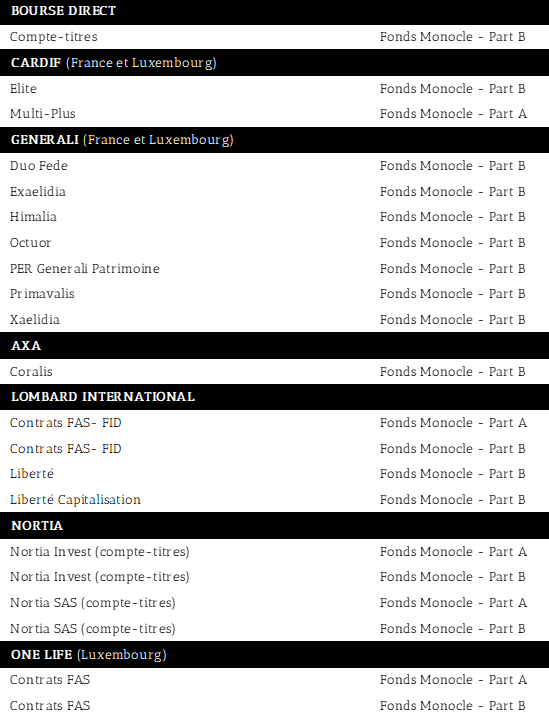

Cette présentation est un document à caractère promotionnel. Le contenu de ce document est communiqué par et est la propriété de Monocle Asset Management. Monocle Asset Management est une société de gestion de portefeuille agréée par l’Autorité des Marchés Financiers sous le numéro GP-20000040 et enregistrée auprès de l’ORIAS en qualité de courtier d’assurance sous le numéro 10058146. Aucune information contenue dans ce document ne saurait être interprétée comme possédant une quelconque valeur contractuelle. Ce document est produit à titre purement indicatif. Les perspectives mentionnées sont susceptibles d’évolution et ne constituent pas un engagement ou une garantie. L’accès aux produits et services présentés ici peut faire l’objet de restrictions à l’égard de certaines personnes ou de certains pays. Le traitement fiscal dépend de la situation de chacun. Le fonds mentionné dans le document (Monocle Fund SICAV) est autorisé à la commercialisation en France et éventuellement dans d’autres pays où la loi l’autorise. Préalablement à tout investissement, il convient de vérifier si l’investisseur est légalement autorisé à souscrire dans le fonds. Les risques, les frais et la durée de placement recommandée des OPC présentés sont décrits dans les DICI (documents d’information clé pour l’investisseur)/KIDD (key investor information documents) et les prospectus, disponibles gratuitement auprès de Monocle Asset Management et sur le site internet. Le DICI doit être obligatoirement remis aux souscripteurs préalablement à la souscription. Les performances passées ne sont pas un indicateur fiable des performances futures. Monocle Asset Management ne saurait être tenue responsable de toute décision prise ou non sur la base d’une information contenue dans ce document, ni de l’utilisation qui pourrait en être faite par un tiers. L’investisseur peut perdre tout ou partie du montant de capital investi, les OPC n’étant pas garantis en capital.

Pour vous désabonner ou pour toute demande d’information, vous pouvez nous écrire à monocle@monocle.lu